Дорогой ты мой: почему зарплата не мотивирует начальников

Экономисты выяснили, что вознаграждение топ-менеджеров, как правило, завышено. Можно платить меньше и добиваться более мощных результатов

Лидерство

Фред Уиттлси, специалист по зарплатам топ-менеджеров, хочет, чтобы его коллеги более серьезно относились к причудам нашего мозга. В своей работе 2009 года он показал, что когда советы директоров определяют вознаграждения для руководителей компаний, они ведут себя иррационально. Сумма и формат вознаграждения определяются правилами бухгалтерской отчетности, налоговым правом, требованиями акционеров, юридическими вопросами — но не тем, помогают ли многомиллионные выплаты мотивировать руководителя. И сегодня, рассказал Уиттлси журналу BusinessWeek, все стало еще хуже.

Вознаграждение CEO зависит от законодательства и долгосрочных трендов. В 1990-х специалисты предпочитали выдавать опционы на акции, но потом биржевые котировки стали расти настолько стремительно, что размер компенсации порой был уже непристойным. Потом стало популярно выдавать право покупки акций с течением времени. Теперь, как утверждают эксперты консалтинговой фирмы Hay Group, в среднем треть вознаграждения выплачивается только в том случае, если CEO добьется оговоренных финансовых результатов. И как правило, эти результаты — всего лишь рост курса акций.

Инвесторам такая система нравится: в этом случае у топ-менеджеров те же цели, что и у них. Однако это показывает, как мало мы знаем о связи поведения и оплаты труда. Допустим, совет директоров пообещал гендиректору $5 млн, если акции компании вырастут на определенную величину за три года. Экономисты говорят, что в таком случае топ-менеджер не в состоянии полностью оценить значимость этого вознаграждения, потому что мы предпочитаем — как показывает масса исследований — меньшую сумму, но сейчас, а не большую, но потом. Теоретически это означает, что от CEO можно добиться тех же усилий, если выплатить ему $3 млн вместо $5 млн, но часть денег выдать раньше.

Выписывание крупных опционов, как правило, неэффективно, говорит Мишель Эдкинс, топ-менеджер инвестиционного фонда BlackRock. «Мы еще не научились оценивать эффективность такого формата вознаграждений, а он обходится акционерам довольно дорого», — говорит она. Партнер PwC Стивен Слуцки согласен: «Вы не получаете желаемой отдачи, потому что топ-менеджеры воспринимают эту будущую сумму с дисконтом. Наши исследования показывают, что долгосрочная программа вознаграждения гораздо менее эффективна, чем думают люди».

Это неожиданно. Часто механизмы оплаты труда CEO критикуют как раз за то, что они стимулируют краткосрочные установки, побуждают руководителей гнаться за квартальными целями в ущерб здоровью компании. Но экономисты доказывают, что если краткосрочные стимулы продумать хорошо, то они могут улучшить долгосрочные результаты. Топ-менеджеры, говорит Слуцки, обращают больше внимания на годовые бонусы, а не на опционы, которые можно реализовать через несколько лет, и они лучше контролируют ситуацию в пределах года.

Впрочем, не стоит ждать, что компании тут же ринутся строить инновационные схемы вознаграждения. В США закон о финансовой реформе Додда-Фрэнка, принятый в 2010 году, заставляет компании подробно раскрывать эти схемы, и никому сейчас не хочется оригинальничать и высовываться. Безусловно, инвесторы эти материалы, как правило, не читают, но есть консалтинговые компании, которые рекомендуют те или иные схемы вознаграждения и от одобрения которых зависит мнение инвесторов. В итоге механизмы компенсации у многих компаний очень похожи. Но есть надежда, что перемены все-таки начнутся, и начнутся они с компаний, чьи акции не котируются на бирже. Среди них могут оказаться смельчаки, готовые экспериментировать.

Signal vs. Noise

Signal vs. Noise Inc.

Inc.

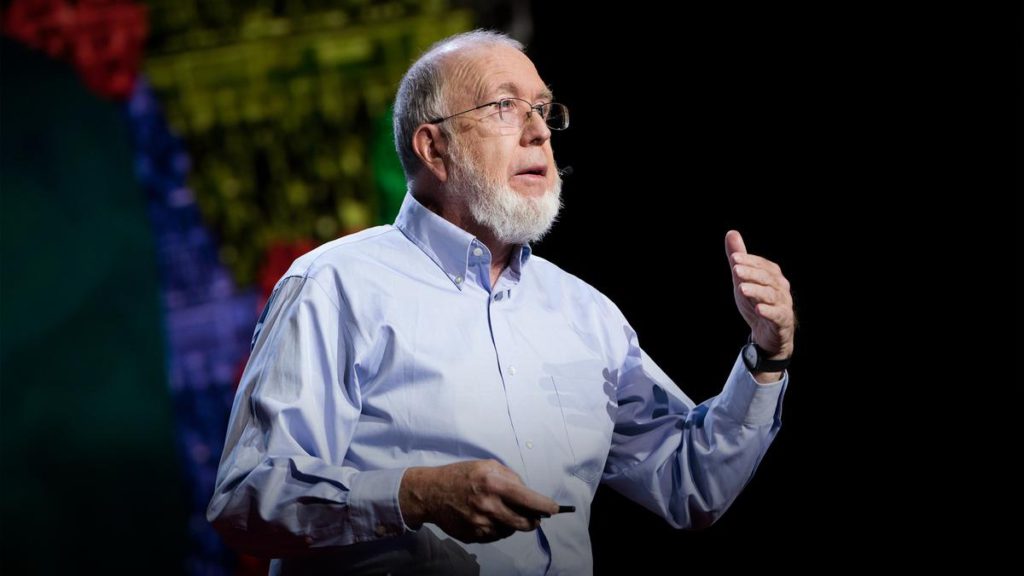

Кевин Келли

Кевин Келли

The Washington Post

The Washington Post

The Economist

The Economist